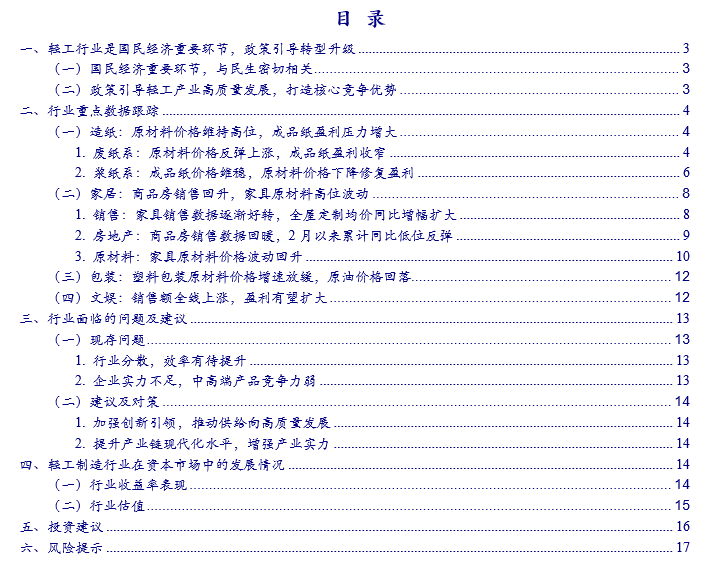

行业动态 2022.3丨稳增长持续发力,家居行业估值修复可期

轻工 行业动态报告 2022.3

1. 家居:头部企业量价齐升,市场份额将加速成长。

2. 造纸:行业承压加速集中度提升,浆纸系价格上涨龙头业绩弹性可期。

3. 包装:市场向好把握盈利修复,业务纵向扩张一体化。

4. 电子烟:电子烟新规持续发酵,长期成长性依然显著。

核心观点

一、家居:头部企业量价齐升,市场份额将加速成长

家居行业具备市场规模大、集中度低的特征,未来投资逻辑主要在于头部企业市占率提升。房地产方面,短期房地产政策边际放松,合理住房需求将得到保证,有望修复悲观预期,从而带来家居行业估值修复;长期存量房趋势将持续深化,二手房交易将逐步占据主导地位,同时,2007年以来快速扩张的房地产将逐步进入翻新周期,未来家居存量房需求值得期待。家居行业方面,定制及软体家具稳健成长,市场集中度分散;头部家居企业未来有望实现量价齐升,凭借资本优势持续进行渠道拓展,经销商、线上、整装等持续扩充流量矩阵,同时,前期全品类布局将协同发力,整家时代客单价料将持续提升。建议关注:家居行业头部企业【欧派家居】、【索菲亚】、【志邦家居】、【顾家家居】和【敏华控股】。

二、造纸:行业承压加速集中度提升,浆纸系价格上涨龙头业绩弹性可期

长期持续关注行业集中度提升,短期看好具备充足自给浆产能的头部造纸企业,在本轮浆纸系价格上涨中的业绩弹性。废纸系:废黄板纸在去库存驱动下价格持续向下延伸,箱板纸企业库存达到历史高位存在一定压力,叠加成品纸下游需求受限,成品纸价格快速下行,毛利率有所下滑。浆纸系:我国纸浆进口依存度较高,下游需求主要为生活用纸、白卡纸及双胶纸,俄乌危机导致我国短期纸浆供应不确定性增加,能源价格上涨,叠加白卡纸、双胶纸积极开工支撑纸浆需求,纸浆价格快速提升;而成品纸由于需求受限,价格上涨弱于纸浆,毛利率延续下行,企业经营压力持续增加。特种纸:短期来看,特种纸原材料主要为纸浆及化工原料,纸浆价格上涨支撑特种纸价格持续上涨,头部企业业绩弹性可期;中长期来看,特种纸下游需求持续扩张,竞争格局良好,头部企业持续进行产能建设,布局自给浆,业绩长期成长性显著。建议关注:浆纸系龙头【太阳纸业】;特种纸龙头【五洲特纸】、【仙鹤股份】、【华旺科技】。

三、包装:市场向好把握盈利修复,业务纵向扩张一体化

纸包装:受益于环保趋势,纸包装行业有望实现扩张,但市场集中度较低,有待提升;龙头企业开始从生产商向包装解决方案提供商转变,业务实现纵向发展。塑料包装:市场规模稳定增长,市场集中度低;普通塑料包装下游应用广泛,需求呈现波动特征,竞争激烈;特殊材料技术壁垒高,头部企业可依靠技术壁垒构建较强护城河。金属包装:原材料价格上涨,叠加供需格局改善,行业提价将改善盈利;饮料酒水为金属包装主要下游应用,啤酒罐化率不断提升,有望推动需求增量。建议关注:包装行业龙头【上海艾录】、【奥瑞金】及【裕同科技】。

四、电子烟:电子烟新规持续发酵,长期成长性依然显著

电子烟最新监管政策对口味及出口方面做出调整。口味方面,监管禁止销售除烟草口味外的调味电子烟,短期将对终端需求产生冲击,长期来看,电子烟将回归对传统卷烟的替代,我国具备全球最大的烟民群体,且电子烟渗透率较低,未来仍具备广阔空间。出口方面,监管对出口规定有所放松,删除对出口电子烟品牌需取得专卖许可证的要求。各国电子烟政策环境持续向好,市场需求稳步成长,而我国是全球主要电子烟产业链的所在地,未来将在海外电子烟市场成长的带动下,实现持续扩张。建议关注:受益于新型烟草的广阔成长空间,凭借先进雾化技术一骑绝尘的雾化龙头企业【思摩尔国际】;以大包装业务为基,全面布局新型烟草领域,掌握核心技术资源的【劲嘉股份】。

投资建议

风险提示

宏观经济下行;房地产销售及竣工数据不及预期;原材料价格上涨。